سبک معاملاتی پرایس اکشن RTM ، روشی ساده و در عین حال قدرتمند برای تحلیل بازارهای مالی (فارکس، ارز دیجیتال، سهام و …) است که در این مقاله، ما به شما آموزش میدهیم که چگونه با استفاده از RTM، سیگنالهای ورود و خروج دقیقتری را شناسایی کرده، ریسک معاملات خود را به حداقل برسانید و به یک معاملهگر مستقل تبدیل شوید. با ما همراه باشید.

پرایس اکشنRTM چیست و چرا مهم است؟

پرایس اکشن RTM (Read The Market) یکی از سبکهای تحلیل تکنیکال در معاملهگری است که به تریدرها کمک میکند تا با بررسی حرکات قیمت، نقاط ورود و خروج بهینه را شناسایی کنند. این روش بهویژه در بازارهای مالی مانند فارکس و ارزهای دیجیتال کاربرد دارد و بر اساس تحلیل رفتار قیمت و شناسایی مناطق عرضه و تقاضا عمل میکند. خالق این سبک، فردی به نام ایف میانته (IF Myante) است که با بررسی دقیق نمودارها و رفتار بازار، این روش را توسعه داده است.

مطالعه این مطلب پیشنهاد می شود: Ict سبک برتر ترید

اهمیت پرایس اکشن RTM در این است که به تریدرها امکان میدهد تا بدون استفاده از اندیکاتورهای پیچیده، تنها با تکیه بر دادههای قیمت، تصمیمات معاملاتی خود را اتخاذ کنند. این روش به تحلیلگران کمک میکند تا با شناسایی الگوهای قیمتی و نقاط کلیدی، ریسک را کاهش دهند و شانس موفقیت خود را افزایش دهند. بهعلاوه، با توجه به اینکه این سبک بر اساس رفتار واقعی بازار و حرکات قیمت بنا شده است، میتواند به تریدرها در درک بهتر از روندهای بازار و پیشبینی حرکات آینده کمک کند.

اصول اولیه پرایس اکشن

اصول اولیه پرایس اکشن به تحلیل حرکات قیمت یک دارایی در بازارهای مالی اشاره دارد و بر اساس این فرض استوار است که تمامی اطلاعات لازم برای تصمیمگیری در مورد خرید و فروش در قیمت فعلی نهفته است. در این روش، تریدرها به جای استفاده از اندیکاتورهای پیچیده، بر روی نمودارهای قیمتی و الگوهای کندل استیک تمرکز میکنند تا نقاط ورود و خروج مناسب را شناسایی کنند. از جمله مفاهیم کلیدی در پرایس اکشن میتوان به سطوح حمایت و مقاومت، الگوهای قیمتی مانند سر و شانه و کوازیمودو و همچنین شناسایی مناطق عرضه و تقاضا اشاره کرد. این روش به تریدرها کمک میکند تا با درک بهتر از رفتار بازار، تصمیمات معاملاتی خود را بهینهسازی کنند و ریسک را کاهش دهند.

مفاهیم کلیدی در RTM

در سبک پرایس اکشن RTM (Read The Market)، چندین مفهوم کلیدی وجود دارد که در تحلیل رفتار قیمت و شناسایی نقاط ورود و خروج به تریدرها کمک میکند. این مفاهیم شامل نواحی قیمتی، الگوهای حرکتی و سطوح کلیدی هستند که در ادامه به توضیح هر یک میپردازیم:

| ناحیهها مناطقی هستند که در آنها الگوهای قیمتی خاصی مانند DBD (Double Bottom) و RBR (Reverse Head and Shoulders) شکل میگیرند و به عنوان نقاط کلیدی برای ورود یا خروج از معامله در نظر گرفته میشوند. | ناحیه یا zone |

| نفوذ به معنای عبور قیمت از یک سطح حمایت یا مقاومت است که در آن بدنه کندل جدید به طور کامل بدنه کندل قبلی را پوشش میدهد، نشاندهنده تغییر در روند بازار است. | نفوذ یا engulf |

| خطوط حمایت و مقاومت (SR) سطوحی هستند که قیمت در آنها به طور مکرر تغییر جهت میدهد و به عنوان نقاط کلیدی برای شناسایی نواحی خرید و فروش عمل میکنند.

|

خطوط SR |

| فلگ لیمیت (FL) به ناحیهای اشاره دارد که پس از یک حرکت قوی قیمت شکل میگیرد و به عنوان سطح حمایت یا مقاومت عمل میکند. این ناحیه نشاندهنده جایی است که قیمت احتمالاً به آن بازمیگردد و میتواند نقاط ورود و خروج مناسبی را برای تریدرها فراهم کند. | FL یا Flag Limit |

مطالعه این مطلب پیشنهاد می شود: با سبک smc نقطه زنی کنید

این مفاهیم به تریدرها کمک میکند تا با تحلیل دقیقتر بازار، تصمیمات معاملاتی بهتری اتخاذ کنند و ریسک خود را کاهش دهند.

مراحل تحلیل نمودار با سبک پرایس اکشنRTM به همراه مثال

مراحل تحلیل نمودار با سبک پرایس اکشن RTM شامل پنج گام اساسی است: حرکت از تایمفریم بزرگ به کوچک (مثلاً دیلی به H4)، شناسایی مناطق عرضه و تقاضا (مثل سقف و کفهای مهم)، تحلیل فشردگی و شکست قیمت (مانند کانسولیدیشن)، استفاده از کندلشناسی پیشرفته (مثل پینبار) و شناسایی سیگنالهای ورود و خروج (نظیر شکست الگوی مثلث).

حرکت از تایم فریم به کوچک برای درک روند

اولین مرحله در تحلیل نمودار با سبک پرایس اکشن RTM، حرکت از تایم فریمهای بزرگ به کوچکتر است. این کار به تریدرها کمک میکند تا روند کلی بازار را شناسایی کنند و نقاط قوت و ضعف آن را بهتر درک کنند. با شروع از تایم فریمهای بزرگ مانند روزانه یا هفتگی، تریدر میتواند روندهای بلندمدت را مشاهده کند و سپس به تایم فریمهای کوچکتر مانند ساعتی یا 15 دقیقهای منتقل شود تا جزئیات بیشتری از حرکات قیمت و نوسانات کوتاهمدت را بررسی کند. این تغییر در تایم فریم به تریدرها این امکان را میدهد که نقاط ورود و خروج بهینهتری را شناسایی کنند و تصمیمات معاملاتی خود را بر اساس روندهای مشخص اتخاذ کنند.

شناسایی مناطق عرضه و تقاضا

در مرحله بعد، شناسایی مناطق عرضه و تقاضا اهمیت زیادی دارد. این مناطق به نقاطی اشاره دارند که در آنها خریداران و فروشندگان به شدت در حال رقابت هستند و منجر به تغییرات قیمتی میشوند. تریدرها با بررسی نمودارها و شناسایی نواحی که قیمت قبلاً در آنها به شدت تغییر کرده است، میتوانند نقاط کلیدی را برای ورود یا خروج از معامله شناسایی کنند. به عنوان مثال، اگر قیمت به یک ناحیه تقاضا برسد و نشانههایی از بازگشت نشان دهد، این میتواند یک سیگنال خرید باشد. برعکس، اگر قیمت به یک ناحیه عرضه برسد و نشانههای ضعف نشان دهد، این میتواند یک سیگنال فروش باشد.

تحلیل فشردگی و شکست قیمت

تحلیل فشردگی و شکست قیمت مرحله سوم در این فرآیند است. فشردگی به وضعیتی اشاره دارد که قیمت در یک محدوده باریک نوسان میکند و معمولاً نشاندهنده عدم تصمیمگیری در بازار است. در این مرحله، تریدرها باید به دنبال نشانههایی از شکست قیمت باشند که میتواند به معنای ادامه یا تغییر روند باشد. شکست قیمت زمانی اتفاق میافتد که قیمت از محدوده فشردگی خارج میشود و معمولاً با افزایش حجم معاملات همراه است. این شکستها میتوانند فرصتهای معاملاتی خوبی را برای تریدرها فراهم کنند، زیرا نشاندهنده تغییر در احساسات بازار هستند.

استفاده از کندل شناسی پیشرفته در RTM

مرحله بعدی در تحلیل نمودار با سبک RTM،استفاده از کندل شناسی پیشرفته است. کندلها اطلاعات زیادی درباره رفتار بازار ارائه میدهند و تریدرها میتوانند با تحلیل الگوهای مختلف کندل، قدرت خریداران و فروشندگان را شناسایی کنند. به عنوان مثال، کندلهای مومنتوم نشاندهنده قدرت یک روند هستند، در حالی که کندلهای بیس نشاندهنده تنش میان خریداران و فروشندگان میباشند. با شناخت و تحلیل این الگوها، تریدرها میتوانند زمان مناسب برای ورود یا خروج از معامله را بهتر تشخیص دهند و تصمیمات معاملاتی خود را بر اساس دادههای واقعی بازار اتخاذ کنند.

شناسایی سیگنالهای ورود و خروج

شناسایی سیگنالهای ورود و خروج در سبک پرایس اکشن RTM (Read The Market) به تریدرها کمک میکند تا بهترین زمانها برای ورود به بازار یا خروج از آن را تعیین کنند. این سیگنالها بر اساس تحلیل رفتار قیمت و شناسایی الگوهای قیمتی شکل میگیرند. برای شناسایی سیگنالهای ورود، تریدرها به دنبال نشانههایی از قدرت خریداران در نواحی تقاضا هستند، مانند کندلهای مومنتوم که نشاندهنده افزایش قیمت هستند. از سوی دیگر، سیگنالهای خروج در نواحی عرضه شناسایی میشوند، جایی که کندلهای ضعیف یا الگوهای معکوس مانند سر و شانه ظاهر میشوند. همچنین، استفاده از فاکتورهای کلیدی مانند حجم معاملات و تحلیل چند تایم فریم میتواند به تقویت دقت این سیگنالها کمک کند.

استراتژیهای معاملاتی در پرایس اکشنRTM

استراتژیهای معاملاتی در پرایس اکشن RTM (Read The Market) به تریدرها کمک میکند تا با استفاده از تحلیل رفتار قیمت، تصمیمات بهتری در بازار اتخاذ کنند. این استراتژیها به دو دسته پایه و پیشرفته تقسیم میشوند که هر کدام ویژگیها و تکنیکهای خاص خود را دارند.

استراتژیهای پایه در RTM

استراتژیهای پایه در RTM شامل تکنیکهای ابتدایی و اصولی هستند که به تریدرها کمک میکنند تا با رفتار قیمت آشنا شوند و نقاط ورود و خروج را شناسایی کنند. این استراتژیها شامل شناسایی نواحی عرضه و تقاضا، تحلیل الگوهای کندل استیک و استفاده از سطوح حمایت و مقاومت میباشند. به عنوان مثال، تریدرها میتوانند با شناسایی نواحی تقاضا و مشاهده کندلهای مومنتوم، سیگنالهای خرید را شناسایی کنند. همچنین، در نواحی عرضه، ظهور کندلهای ضعیف میتواند به عنوان سیگنال فروش عمل کند.

استراتژیهای پیشرفته در RTM

استراتژیهای پیشرفته در RTM به تریدرها این امکان را میدهند که با استفاده از تکنیکهای پیچیدهتر، تحلیل دقیقتری از بازار داشته باشند. این استراتژیها شامل تحلیل فشردگی و شکست قیمت، استفاده از الگوهای پیشرفته مانند کازیمودو و فلگ لیمیت و همچنین ترکیب چند تایم فریم برای بهبود دقت سیگنالها هستند. به عنوان مثال، در استراتژی کازیمودو، تریدرها میتوانند با شناسایی نقاطی که در آنها خریداران و فروشندگان دچار سردرگمی میشوند، فرصتهای معاملاتی مناسبی را شناسایی کنند. این استراتژیها معمولاً نیاز به تجربه و درک عمیقتری از رفتار بازار دارند و میتوانند به تریدرها کمک کنند تا در شرایط پیچیدهتر بازار نیز تصمیمات بهتری بگیرند.

مدیریت ریسک در پرایس اکشنRTM

مدیریت ریسک در پرایس اکشن RTM (Read The Market) یکی از جنبههای حیاتی برای موفقیت در معاملات است. این روش به تریدرها کمک میکند تا با استفاده از تحلیل رفتار قیمت، ریسکهای خود را به حداقل برسانند و از سرمایه خود محافظت کنند. در زیر به برخی از اصول و تکنیکهای مدیریت ریسک در این سبک معاملاتی اشاره میشود:

- تعیین حد ضرر (Stop Loss): یکی از مهمترین ابزارهای مدیریت ریسک، تعیین حد ضرر مناسب است. تریدرها باید قبل از ورود به هر معامله، سطحی را برای حد ضرر مشخص کنند تا در صورت حرکت نامطلوب قیمت، از ضررهای بزرگ جلوگیری کنند. این حد ضرر باید بر اساس تحلیل تکنیکال و نواحی حمایت و مقاومت تعیین شود .

- نسبت ریسک به ریوارد: تریدرها باید نسبت ریسک به ریوارد را در هر معامله محاسبه کنند. این نسبت نشاندهنده این است که برای هر واحد ریسکی که میپذیرند، چه مقدار سود ممکن است کسب کنند. معمولاً نسبت 1:2 یا 1:3 توصیه میشود، به این معنا که برای هر یک واحد ریسک، حداقل دو یا سه واحد سود انتظار میرود .

- تنوع در معاملات: تنوع در سبد معاملاتی میتواند به کاهش ریسک کمک کند. تریدرها باید از سرمایهگذاری تمام سرمایه خود در یک معامله یا یک دارایی خاص خودداری کنند و به جای آن، سرمایه خود را در چندین دارایی مختلف توزیع کنند .

- مدیریت حجم معاملات: تعیین حجم مناسب برای هر معامله نیز از اهمیت بالایی برخوردار است. تریدرها باید بر اساس اندازه حساب خود و میزان ریسکی که میتوانند تحمل کنند، حجم معاملات را تنظیم کنند. این کار به جلوگیری از ضررهای بزرگ کمک میکند .

- تحلیل مداوم بازار: تریدرها باید به طور مداوم بازار را تحلیل کنند و به تغییرات قیمت و رفتار بازار واکنش نشان دهند. این تحلیل میتواند شامل بررسی الگوهای قیمتی، نواحی عرضه و تقاضا و همچنین اخبار اقتصادی باشد که ممکن است بر بازار تأثیر بگذارد.

مطالعه این مطلب پیشنهاد می شود: نکات طلایی مدیریت ریسک

ستاپهای مهم سبک RTM

ستاپهای مهم در سبک RTM (Read The Market) به تریدرها کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند. در ادامه به معرفی چند تا از این ستاپ ها میپردازیم:

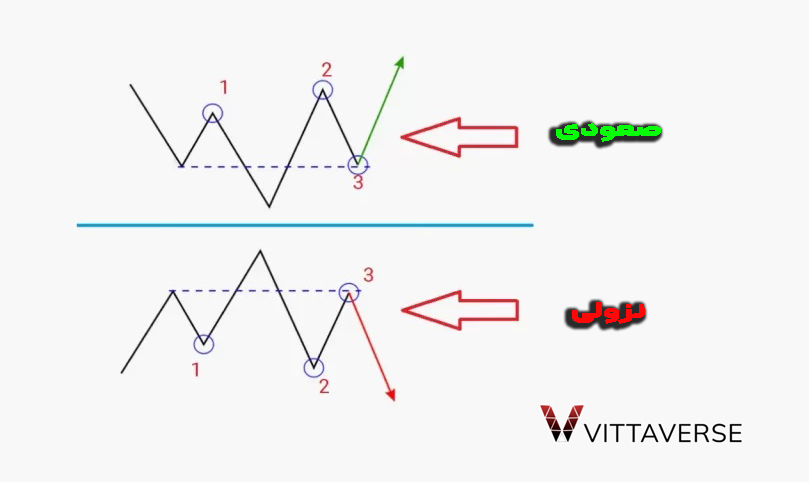

ستاپ الگوی QM در پرایس اکشن RTM

ستاپ الگوی QM در پرایس اکشن RTM (Read The Market) به عنوان یک الگوی قیمتی مهم شناخته میشود که به تریدرها کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند. این الگو در انتهای روندها شکل میگیرد و شامل دو حالت صعودی و نزولی است. در حالت نزولی، پس از تشکیل شانه چپ و سر، کف قیمتی دوم پایینتر از کف اول قرار میگیرد و انتظار اصلاح قیمت تا تراز سقف شانه چپ وجود دارد. در حالت صعودی، پس از تشکیل شانه معکوس و سر، سقف قیمتی دوم بالاتر از سقف اول قرار میگیرد و انتظار اصلاح قیمت تا تراز کف شانه چپ میرود. تریدرها باید به دقت سطوح حمایت و مقاومت را شناسایی کنند و از ابزارهایی مانند فیبوناچی برای تعیین نقاط ورود و خروج استفاده کنند. همچنین، مدیریت ریسک و تعیین حد ضرر مناسب از اهمیت بالایی برخوردار است تا از ضررهای بزرگ جلوگیری شود.

مطالعه این مطلب پیشنهاد می شود: اوردر بلاک چیست؟

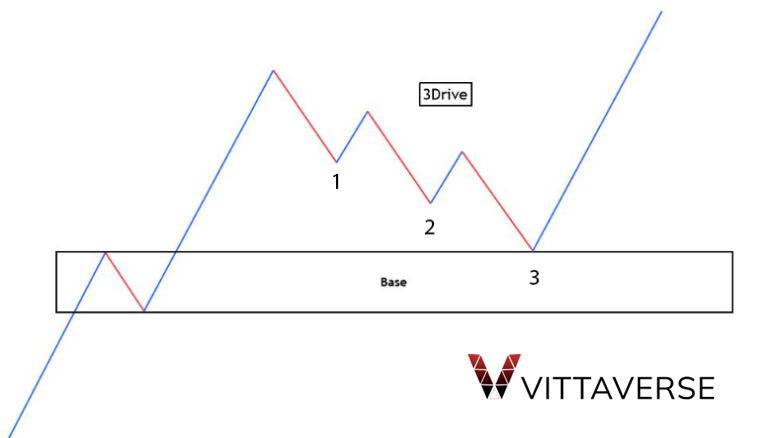

ستاپ 3DRIVEدر پرایس اکشن RTM

ستاپ 3DRIVE یکی از الگوهای معاملاتی در سبک پرایس اکشن RTM است که به تریدرها کمک میکند تا نقاط ورود و خروج مناسبی را شناسایی کنند. این الگو شامل سه قله یا سه کف متوالی است که نشاندهنده ضعف در روند موجود میباشد. در این الگو، قیمت به تدریج سه قله (در حالت صعودی) یا سه کف (در حالت نزولی) را تشکیل میدهد و سپس به سمت ناحیه عرضه یا تقاضا باز میگردد. تریدرها میتوانند با شناسایی این الگو، به دنبال ورود به معاملات معکوس در نقاطی باشند که احتمال تغییر روند وجود دارد.

مطالعه این مطلب پیشنهاد می شود: الگوی قیمتی برتر

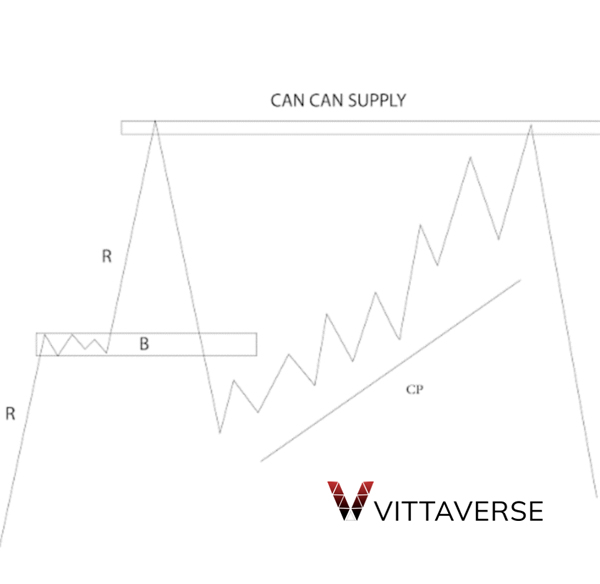

ستاپ can can در پرایس اکشن rtm

ستاپ Can Can یکی دیگر از الگوهای مهم در پرایس اکشن RTM است که برای معاملات فروش (short) استفاده میشود. در این الگو، ابتدا یک سطح عرضه شکل میگیرد و پس از آن قیمت به سرعت به سمت بالا باز میگردد. در این مرحله، ممکن است تریدرها فکر کنند که سطح عرضه شکسته خواهد شد، اما در واقع قیمت دوباره به سمت پایین حرکت میکند. این الگو به شکلگیری یک فشردگی در نزدیکی سطح عرضه منجر میشود و پس از آن، قیمت با قدرت به سمت پایین حرکت میکند. بنابراین، ستاپ Can Can میتواند فرصتی مناسب برای ورود به معاملات فروش فراهم کند.

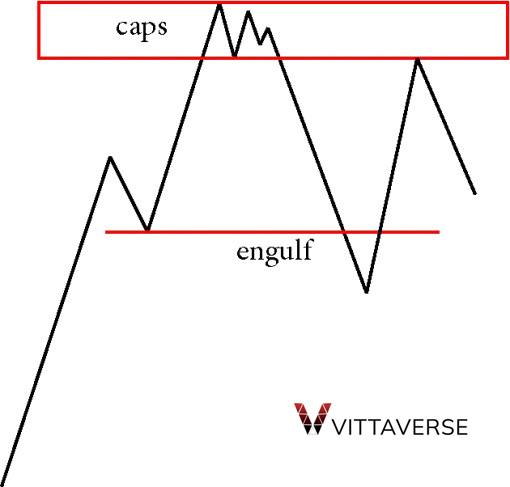

ستاپ CAPS در پرایس اکشن RTM

ستاپ CAPS در پرایس اکشن RTM (Read The Market) به عنوان یک الگوی قیمتی بازگشتی شناخته میشود که در نواحی خاصی از نمودار شکل میگیرد و نشاندهنده تغییر جهت قیمت است. این الگو معمولاً زمانی رخ میدهد که قیمت با مومنتوم قوی افزایش مییابد و سپس به دلیل سیو سود توسط موسسات، مقداری کاهش مییابد. در این مرحله، قیمت نوسانهایی را در یک محدوده مشخص ایجاد میکند که میتواند معاملهگران خرد را فریب دهد و آنها را به خرید ترغیب کند. در نهایت، با فروش سنگین موسسات، قیمت به طور ناگهانی ریزش میکند و الگوی CAPS شکل میگیرد. این الگو به تریدرها این امکان را میدهد که با تحلیل دقیق رفتار قیمت و شناسایی نواحی معتبر، تصمیمات بهتری در بازار اتخاذ کنند.

QML و MPL در پرایس اکشن RTM

QML و MPL در پرایس اکشن RTM (Read The Market) به عنوان دو مفهوم کلیدی در تحلیل رفتار قیمت شناخته میشوند. QML یا Quasimodo Line، اولین قله یا کف است که در یک الگوی قیمتی تشکیل میشود و محدوده بیس آن به عنوان ناحیهای برای ورود به معامله در نظر گرفته میشود. از سوی دیگر، MPL یا Maximum Pain Level، دومین قله یا کف است که در این الگو شکل میگیرد و ناحیهای است که بیشترین درد و ناراحتی را برای معاملهگران ایجاد میکند. معمولاً قیمت ابتدا به QML واکنش نشان میدهد و سپس به MPL بازمیگردد، که این امر میتواند نشانهای از تغییر روند باشد. وجود این دو ناحیه در کنار هم میتواند به تریدرها کمک کند تا نقاط ورود و خروج بهتری را شناسایی کنند و ریسک معاملات خود را کاهش دهند.

| اولین قله یا کفی که تشکیل میشود. در این محدوده BASE به عنوان زون یا ناحیه در نظر گرفته میشود. | خط QS | QML (QuasiModo Line) |

| محل تشکیل قله یا کف دوم که معمولا BASE ناحیه یا زون در نظر گرفته میشود. | سطح MPL | MPL (Maximum Pain Level) |

سخن پایانی

سبک معاملاتی پرایس اکشن RTM یک روش قدرتمند برای تحلیل بازارهای مالی است که بر پایه خواندن رفتار قیمت و شناسایی الگوهای قیمتی بنا شده است. این روش که توسط ایف میانته ابداع شده، به تریدرها کمک میکند تا بدون استفاده از اندیکاتورهای پیچیده، تنها با تمرکز بر رفتار قیمت، نقاط ورود و خروج مناسب را شناسایی کنند. با استفاده از مفاهیم کلیدی مانند نواحی عرضه و تقاضا، الگوهای QML و MPL، و ستاپهای مختلف مانند QM و CAPS، معاملهگران میتوانند استراتژیهای معاملاتی قدرتمندی را توسعه دهند. همچنین، با رعایت اصول مدیریت ریسک و استفاده از تحلیل چند تایمفریمی، این روش میتواند به تریدرها در دستیابی به معاملات سودآور و کاهش ریسک کمک کند.

سوالات متداول

اگر نتوانستید سوال خود را درباره این مقاله پیدا کنید، میتوانید در انتهای صفحه در قسمت نظرات سوالتان را مطرح کنید و ما در اسرع وقت به آن پاسخ خواهیم داد.

RTM مخفف چیست؟

RTM مخفف عبارت “Read The Market” به معنای “بازار را بخوانید” است. این سبک تحلیل تکنیکال بر اساس رفتار قیمت در نمودارهای معاملاتی بنا شده و به تریدرها کمک میکند تا نقاط ورود و خروج مناسب را شناسایی کنند.

خالق RTM کیست؟

خالق سبک RTM، شخصی به نام ایف میانته (If Myante) است. او در سال 2011 با همکاری ردسورد11 (Redsword11) در فرومهای فارکس فکتوری، این سبک را پایهگذاری کرد. ایف میانته با تحلیل رفتار قیمت و شناسایی ترفندهای موسسات مالی، تلاش کرد تا به معاملهگران خرد کمک کند تا از فریبهای بازار جلوگیری کنند و با استفاده از این روش، معاملات سودآوری انجام دهند.

عنوان مهمترین کتاب در مورد پرایس اکشن RTM

یکی از مهمترین کتابها در مورد پرایس اکشن RTM، کتاب “آموزش پرایس اکشن سبک RTM” است که به جمعآوری ترفندها و استراتژیهای این سبک پرداخته و به زبان فارسی منتشر شده است. این کتاب شامل مباحثی مانند فلسفه پرایس اکشن، رفتار قیمت، الگوهای قیمتی و استراتژیهای معاملاتی مبتنی بر RTM میباشد و به عنوان یک منبع معتبر برای یادگیری این سبک تحلیل تکنیکال شناخته میشود.

دانلود کتاب ها و ابزار ترید، کاربردی و رایگان

- دانلود کتاب سود تضمینی با سبک smc اسمارت مانی

- دانلود جامع ترین pdf تئوری امواج الیوت

- دانلود کتاب معامله گری با ذهن آگاهانه

- دانلود تریدینگ ژورنال معاملاتی کریپتو و فارکس