سبک معاملاتی پرقدرت اسمارت مانی به شما در شناسایی سیگنالهای ورود قوی کمک می کند. با یادگیری smc میتوانید در بازارهای پرنوسان به موفقیت چشمگیر دست پیدا کنید. این آموزش مخصوص بازار خاصی نیست و در فارکس، ارز دیجیتال و سهام قابل اجراست. آنچه با مطالعه این مطلب میآموزید:

- تشخیص روند اصلی بازار

- نقطه زنی با استفاده از تائیدیه در تایم فریمهای پایینتر

- بهره بردن از ساختار فراکتال بازار برای سودهای بالا

- درک تله های بازار

در انتهای مطلب لینک pdf اسمارت مانی آمده است.

معرفی اسمارت مانی و تأثیر آن بر بازار

شما بهعنوان یک معاملهگر، احتمالاً به دنبال راهی برای شناسایی حرکات بازار قبل از وقوع آنها هستید. اینجاست که اسمارت مانی (Smart Money) وارد صحنه میشود. این اصطلاح، که به اختصار (SMC) نیز شناخته میشود، به جریان پولهای هوشمند اشاره دارد که توسط «بانکها، شرکتهای بزرگ، و سرمایهگذاران حرفهای» هدایت میشود.

اسمارت مانی، که توسعه دهنده آن مایکل هادلستون (Michael Huddleston) است، یک سبک معاملاتی ویژه است که شما را قادر میسازد رفتار سرمایهگذاران بزرگ را تحلیل کنید. اما تاریخچه این مفهوم از خیلی قبلتر آغاز شده است. ریچارد ویکوف (Richard Wyckoff)، یکی از اولین تحلیلگران برجسته بازار، معتقد بود “با دنبال کردن ردپای سرمایهگذاران باتجربه میتوان سودهای قابلتوجهی کسب کرد”.

بعدها، افراد دیگری مثل جسی لیورمور (Jesse Livermore)، ویلیام اونیل (William O’Neil) و گوین هولمز، نیز بر اهمیت «حجم معاملات و تحلیل تکنیکال» برای شناسایی ورود و خروج پول هوشمند تأکید کردند. شما میتوانید با استفاده از ابزارهای پیشرفتهای مثل «فوت پرینت و کندلشناسی»، ردپای پولهای هوشمند را در بازارهایی مانند «فارکس، سهام و ارز دیجیتال» دنبال کنید.

مثلاً در دنیای کریپتو، شرکتهایی نظیر «مایکرواستراتژی (MicroStrategy)، گریاسکیل (Grayscale) و صرافیهای بزرگی چون بایننس (Binance) و کوینبیس (Coinbase)» از نمونههای برجستهای هستند که تأثیرشان بر بازار غیرقابل انکار است.

حالا نوبت شماست! با یادگیری و بهکارگیری اصول اسمارت مانی، میتوانید معاملهگری خود را به سطحی حرفهای ارتقا دهید و با سرمایهگذاران بزرگ هممسیر شوید. آمادهاید؟

اصول اولیه سبک اسمارت مانی

سبک اسمارت مانی بر پنج اصل اساسی استوار است که معاملهگران را در مسیر شناسایی حرکات بازار و تصمیمگیریهای هوشمندانه راهنمایی میکند.

- اصل اول، تشخیص روند مارکت:

شما با استفاده از تحلیل تایمفریمهای فرکتالی (بین 1 دقیقه تا 1 ماه)، صعودی یا نزولی بودن روند بازار را شناسایی میکنید و پایهریزی استراتژی معاملاتی خود را انجام میدهید.

- اصل دوم، شناسایی مناطق عرضه و تقاضا:

این مناطق نقاط حیاتی بازار هستند که تصمیمهای بزرگ در آنها شکل میگیرند و معمولاً با اوردر بلاکها مشخص میشوند.

- اصل سوم، درک مفهوم نقدینگی:

نقدینگی جایی است که استاپلاسها جمع شدهاند و سرمایهگذاران بزرگ برای پر کردن سفارشات خود از آن بهره میگیرند.

- اصل چهارم، شناسایی خلاءها یا گپهای قیمتی (IPA):

این گپها نشاندهنده مناطقی هستند که در آینده احتمال پر شدن دارند و میتوانند بهعنوان نقاط کلیدی در تحلیل بازار به کار گرفته شوند.

- اصل پنجم، نقاط ورود به معاملات:

شما باید تصمیم بگیرید که ورودتان به معامله بهصورت معاملات خرید باشد یا فروش و این تصمیم اغلب بر اساس بررسی دقیق اوردر بلاکها گرفته میشود.

این پنج قانون در کنار یکدیگر، ساختاری جامع برای تحلیل و ورود به معاملات در سبک اسمارت مانی ارائه میدهند.

شناسایی سیگنالهای اسمارت مانی

شما بهعنوان یک معاملهگر، باید یاد بگیرید که سیگنالهای خاصی را که از رفتار سرمایهگذاران بزرگ ناشی میشود شناسایی کنید. این سیگنالها معمولاً در نقاطی از بازار ظاهر میشوند که قیمت حرکتهای قوی و ناگهانی را نشان میدهد. برای مثال، ممکن است در نمودار ببینید که قیمت بعد از لمس یک سطح مشخص، به سرعت به سمت بالا یا پایین حرکت میکند. این رفتار معمولاً نشاندهنده ورود پولهای بزرگ به بازار است.  برای شناسایی این سیگنالها، میتوانید به حرکات قیمتی در تایمفریمهای پایینتر نگاه کنید. مثلاً در تصویر بالا از نمودار بیت کوین قیمت در یک منطقه خاص چندین بار به آرامی حرکت کرده و سپس یک شکست قوی انجام داده، احتمالاً این همان سیگنال ورود پول هوشمند است.

برای شناسایی این سیگنالها، میتوانید به حرکات قیمتی در تایمفریمهای پایینتر نگاه کنید. مثلاً در تصویر بالا از نمودار بیت کوین قیمت در یک منطقه خاص چندین بار به آرامی حرکت کرده و سپس یک شکست قوی انجام داده، احتمالاً این همان سیگنال ورود پول هوشمند است.

یادگیری شناسایی این الگوها به شما کمک میکند تا با اطمینان بیشتری وارد معاملات شوید و از تصمیمهای عجولانه جلوگیری کنید.

تله ها را بشناسید: تفاوت بین اسمارت مانی و نویز بازار

حتماً برای شما پیش آمده که فکر کردهاید بازار در حال حرکت به یک سمت است، اما ناگهان خلاف جهت حرکت کرده و باعث ضرر شما شده است. این همان چیزی است که به آن “تله بازار” میگوییم. نویز بازار شامل حرکات قیمتی کوچک و بیهدف است که میتواند معاملهگران کمتجربه را گمراه کند.

اسمارت مانی به شما یاد میدهد که این تلهها را شناسایی کنید. برای مثال، تصور کنید قیمت چندین بار به یک سطح حمایت برخورد کرده و هر بار بازگشته است. معاملهگران معمولی ممکن است تصور کنند که این سطح حمایتی بسیار قوی است، اما در واقع، این نقطه میتواند مکانی برای جمعآوری استاپلاسها باشد.

وقتی قیمت این سطح را میشکند، به نظر میرسد بازار در حال ریزش است، اما ناگهان قیمت برمیگردد و به سمت بالا حرکت میکند. این تلهها برای شکار معاملهگران بیتجربه طراحی شدهاند، در تصویر بالا میتوانید این تله را در نمودار گذشته بیت کوین مشاهده کنید. شما با درک عمیقتر میتوانید از آنها دوری کنید.

شناسایی اوردر بلاکها و زونهای نقدینگی

شاید برایتان پیش آمده باشد که قیمت در بازار از یک نقطه مشخص بهشدت تغییر کند و بعد دوباره به همان نقطه برگردد. این نقاط که به آنها اوردر بلاک میگوییم، محل تجمع سفارشهای بزرگ بانکها و مؤسسات مالی هستند. به زبان سادهتر، اوردر بلاک همان جایی است که بازیگران بزرگ بازار تصمیم به خرید یا فروش گرفتهاند و قیمت را به حرکت درآوردهاند.

برای مثال، اگر قیمت بعد از یک کندل خاص ناگهان بالا برود، آن کندل اوردر بلاک صعودی است و احتمال دارد قیمت دوباره به آن برگردد و از همان جا حرکت صعودی خود را ادامه دهد. از طرف دیگر، زونهای نقدینگی مناطقی هستند که بسیاری از معاملهگران در آن استاپلاسهای خود را قرار دادهاند.

تصور کنید شما و بسیاری از معاملهگران دیگر، بر اساس تحلیل خود، استاپلاس را زیر یک سطح حمایتی قرار میدهید. حال اگر بازار این سطح را بشکند، در واقع نقدینگی شما و سایر معاملهگران را جمع میکند. این همان جایی است که سرمایهگذاران بزرگ از نقدینگی جمعشده برای انجام سفارشهای خود استفاده میکنند.

با یادگیری شناسایی این نقاط، شما میتوانید بهجای قرار گرفتن در دام بازیگران بزرگ، همراه آنها حرکت کنید و معاملات خود را در نقاطی انجام دهید که احتمال موفقیت بیشتری دارد. بهعنوان مثال، وقتی میبینید قیمت به یک اوردر بلاک برگشته و واکنش نشان میدهد، این میتواند سیگنالی باشد که معامله را آغاز کنید.

مطالعه این مطلب پیشنهاد میشود: استاد اوردر بلاک شوید!

استفاده از اندیکاتورها در تحلیل اسمارت مانی (Smart money indicators)

اگر فکر میکنید سبک اسمارت مانی هیچ ارتباطی با اندیکاتورها ندارد، باید بگوییم که این تصور درست نیست. اندیکاتورها میتوانند به شما کمک کنند تا تحلیل خود را دقیقتر و آگاهانهتر انجام دهید، البته بهشرطی که بهعنوان ابزار کمکی از آنها استفاده کنید، نه بهعنوان پایه اصلی تصمیمگیری.

اندیکاتورهای اسمارت مانی، مانند (Smart Money Concepts)، به شما نشان میدهند که پول هوشمند در کدام نواحی در حال ورود یا خروج است و چه مناطقی پتانسیل بالایی برای حرکات بعدی دارند. برای مثال، اندیکاتور (VWAP) به شما کمک میکند تا ببینید آیا قیمت در سطوح متعادل قرار دارد یا در حال فاصله گرفتن از آن است.

همینطور، اندیکاتور (OBV) میتواند حجم معاملات را بررسی کرده و نشان دهد که آیا جریان نقدینگی با جهت حرکت قیمت همخوانی دارد یا خیر. همچنین، ابزارهایی مانند «BOS و ChoCH» که در اندیکاتور (Smart Money Concepts) وجود دارند، میتوانند نقاط تغییر روند یا شکست ساختار قیمت را برای شما مشخص کنند و تحلیل شما را کاملتر کنند.

استفاده از این اندیکاتورها باعث میشود تا سیگنالهایی که از رفتار قیمت میگیرید، تأیید شوند و با اطمینان بیشتری معامله کنید. اما به یاد داشته باشید که این ابزارها تنها مکمل تحلیل شما هستند و نباید تمام تصمیمهای خود را تنها بر اساس آنها بگیرید. تمرکز اصلی شما همچنان باید روی درک رفتار قیمت و تحلیل جریان پول هوشمند باشد.

استراتژیهای معاملاتی مبتنی بر اسمارت مانی (Smart money trading strategy)

شما بهعنوان یک معاملهگر هوشمند، نیاز دارید تا استراتژیهایی را یاد بگیرید که به شما در شناسایی حرکات مهم بازار کمک کنند. این استراتژیها به شما امکان میدهند رفتار پولهای هوشمند را تشخیص دهید و تصمیمهای آگاهانهتری برای معاملات خود بگیرید.

1- معامله در جهت روند بازار

یکی از مهمترین استراتژیها، معامله در جهت روند بازار است. در این روش، شما تلاش میکنید با شناسایی جهت کلی حرکت قیمت، معاملات خود را همسو با جریان اصلی بازار انجام دهید. ابزارهایی مانند «میانگین متحرک و کانالهای قیمتی» میتوانند در این تحلیل به شما کمک کنند. توجه داشته باشید شما باید جهت اصلی روند را در تایم فریم روزانه پیدا کنید.

2- تعیین سطوح حمایتی و مقاومتی

اولین قدم برای طراحی سیستم معاملاتی، تحلیل دقیق رفتار بازار است. شناسایی سطوح حمایتی و مقاومتی کلیدی از جمله مواردی است که به شما کمک میکند، نقاط ورود و خروج معاملات را مشخص کنید. این سطوح معمولاً محل تجمع سفارشهای بزرگ هستند و با ابزارهایی مانند «خطوط روند، فیبوناچی و تحلیل تکنیکال» قابل شناساییاند.

یک روش دیگر، تمرکز بر سطوح حمایتی و مقاومتی است. این سطوح نقاطی هستند که معمولاً قیمت در آنها توقف میکند یا تغییر جهت میدهد. شما میتوانید از تحلیل تکنیکال و ابزارهایی مثل خطوط روند و فیبوناچی برای شناسایی این مناطق استفاده کنید و نقاط ورود و خروج خود را با دقت بیشتری تعیین کنید.

3- توجه به حجم معاملات

توجه به حجم معاملات نیز یکی از عوامل کلیدی در استراتژیهای اسمارت مانی است. زمانی که حجم معاملات در یک سطح خاص به شکل غیرعادی افزایش مییابد، این میتواند نشانهای از ورود یا خروج پول هوشمند باشد. شما با تحلیل این حجم میتوانید فرصتهای معاملاتی مهم را پیدا کنید.

4- پیگیری دائم اخبار اقتصادی جهان

اخبار و اطلاعات اقتصادی و سیاسی نیز نقش مهمی در تصمیمگیریهای اسمارت مانی ایفا میکنند. شما با دنبال کردن اخبار مهم میتوانید متوجه شوید که چگونه رویدادهای مختلف بر روند بازار تأثیر میگذارند و از این اطلاعات برای پیشبینی حرکات آینده استفاده کنید.

5- مطالعه روانشناسی ترید

درک روانشناسی ترید به شما کمک میکند که اشتباهات آنها را شناسایی کنید و از آنها به نفع خود بهره ببرید. برای مثال، وقتی بسیاری از معاملهگران در یک سطح خاص استاپلاس قرار دادهاند، این میتواند فرصتی برای شناسایی نقاط نقدینگی و ورود هوشمندانه به معامله باشد.

با ترکیب این استراتژیها و تمرین مداوم، شما میتوانید مهارت خود را در سبک اسمارت مانی تقویت کنید و به یک معاملهگر حرفهای تبدیل شوید. این روشها به شما کمک میکنند تا نهتنها از تلههای بازار اجتناب کنید، بلکه همراه با جریانهای هوشمند، فرصتهای بزرگ بازار را نیز شناسایی کنید.

مدیریت ریسک در سبک اسمارت مانی

بدون مدیریت ریسک، همهی سیستمهای معاملاتی محکوم به شکست هستند. شما باید پیش از ورود به هر معامله، میزان ریسک خود را به دقت ارزیابی کرده و از سرمایهتان در برابر زیانهای احتمالی محافظت کنید.

1. تعیین حد ضرر (Stop Loss)

حیاتی ترین وظیفهی شما در معامله این است که پیش از ورود به معامله، یک نقطه خروج مشخص کنید که اگر بازار برخلاف پیشبینی شما حرکت کرد، به سرعت زیان متوقف شود. این نقطه باید بر اساس تحلیل دقیق «اوردر بلاکها و روند بازار» انتخاب شود.

2. رعایت قانون ریسک 1%-2%

برای هر معامله، حداکثر «1% تا 2%» از کل سرمایه خود را در معرض خطر قرار دهید. این کار باعث میشود حتی در صورت چند معاملهی ناموفق، بتوانید سرمایه خود را حفظ کنید و به بازی ادامه دهید. برای مثال اگر موجودی کل حساب شما 1000 دلار است. در هر معامله حداکثر 20 دلار را درگیر کنید.

3. کنترل احساسات

ممکن است وسوسه شوید که پس از چند معامله موفق، با حجم بیشتری وارد بازار شوید. یا پس از یک معامله زیانده، بخواهید سریعاً زیان خود را جبران کنید. در چنین مواقعی، شما باید بر احساسات خود مسلط باشید و طبق برنامه از پیش تعیینشده عمل کنید.

4. بررسی معاملات گذشته

پس از پایان هر معامله، عملکرد خود را ارزیابی کنید. آیا به برنامه پایبند بودید؟ آیا تحلیلتان درست بود؟ از این بررسیها میتوانید درسهای ارزشمندی بگیرید و در معاملات بعدی بهتر عمل کنید. شما میتوانید این کار را با استفاده از یک ژورنال معاملاتی کاربردی انجام دهید.

با ترکیب یک سیستم معاملاتی قوی و مدیریت ریسک هوشمندانه، شما میتوانید از استراتژیهای اسمارت مانی به بهترین شکل بهره ببرید و به سودآوری پایدار دست پیدا کنید. اکنون وقت آن رسیده که این اصول را در معاملات واقعی خود پیادهسازی کنید و مسیر پیشرفت خود را آغاز کنید!

مطالعه این مطلب پیشنهاد میشود: نکات کاربردی مدیریت ریسک

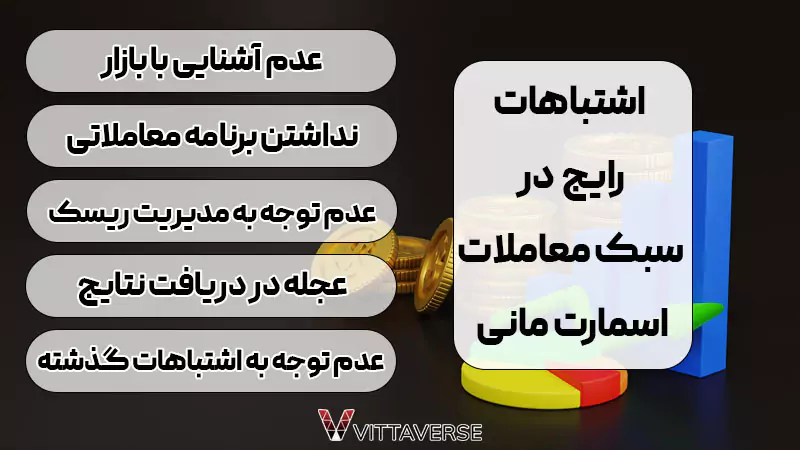

5 اشتباه رایج از نظر اسمارت مانی

در مسیر استفاده از اسمارت مانی، اجتناب از اشتباهات رایج، میتواند شانس موفقیت شما را به طرز چشمگیری افزایش دهد. در ادامه، این اشتباهات به صورت فهرستی با توضیحات و مثالهایی ارائه شدهاند، تا به راحتی قابل درک و اجرا باشند:

اشتباهات معاملاتی از نظر اسمارت مانی عدم توجه به جریان نقدینگی هوشمند است که در ادامه به آن میپردازیم.

اولین اشتباه از نظر اسمارت مانی: عدم درک کافی از رفتار بازار

بسیاری از معاملهگران به جای تمرکز بر حرکتهای واقعی سرمایهگذاران بزرگ، تنها به نمودارهای قیمتی اکتفا میکنند. تصور کنید که، بازار در حال رشد است و شما بدون تحلیل دقیق وارد معامله میشوید، اما بعد از مدتی قیمت برمیگردد و ضرر میکنید. دلیل این اتفاق میتواند ورود شما در یک نقطه اشتباه باشد، جایی که سرمایهگذاران بزرگ در حال خروج هستند.

جهت جلوگیری از این مشکل، به دنبال تحلیل عمیق رفتار اوردر بلاکها و زونهای نقدینگی باشید و از ابزارهای تخصصی اسمارت مانی استفاده کنید تا به درک بهتری از جریان نقدینگی برسید. همچنین در تایم فریم روزانه دنبال درک روند باشید.

دومین اشتباه: ورود بیبرنامه به معاملات

فرض کنید یک الگوی قیمتی مانند کندلهای صعودی مشاهده میکنید و بلافاصله وارد معامله میشوید، اما ناگهان بازار خلاف جهت حرکت میکند. این اتفاق به دلیل عدم دریافت تأییدیههای کافی پیش میآید؛ همیشه قبل از ورود به معامله، منتظر تأیید چندین نشانه باشید، مثل «شکست معتبر یک سطح مقاومت یا تأیید از تایمفریمهای پایینتر». عجله، دشمن سودآوری است.

سومین اشتباه: نادیده گرفتن اصول مدیریت ریسک

تصور کنید شما یک معامله بزرگ با حجم زیاد باز کردهاید، چون به تحلیل خودتان خیلی اعتماد دارید. اما با یک حرکت ناگهانی بازار، تمام سرمایهای که وارد معامله کردهاید از دست میرود. همیشه برای هر معامله حد ضرر (Stop Loss) تعیین کنید و میزان ریسک خود را به «1%-2%» از کل سرمایه محدود کنید. هرچقدر هم که تحلیل شما قوی باشد، بازار میتواند خلاف پیشبینی شما حرکت کند.

چهارمین اشتباه: انتظار نتایج سریع

بسیاری از معاملهگران جدید به اشتباه فکر میکنند که با یادگیری اسمارت مانی، بلافاصله به سودهای کلان دست پیدا میکنند. برای مثال، شما چندین معامله ابتدایی سودآور دارید و احساس میکنید همه چیز تحت کنترل است، اما ناگهان چند معامله ضررده تمام سود شما را از بین میبرد.

به یاد داشته باشید که موفقیت در بازارهای مالی زمانبر است. به جای تمرکز بر نتایج کوتاهمدت، به فکر بهبود مداوم سیستم معاملاتی خود باشید و از هر معامله درس بگیرید.

پنجمین اشتباه: درس نگرفتن از اشتباهات گذشته!

فرض کنید چندین معامله ضررده پشت سر گذاشتهاید، اما هیچکدام را بررسی نکردهاید، تا بفهمید کجا اشتباه کردهاید. این کار شما را در چرخهای از تکرار اشتباهات قرار میدهد. شما باید بعد از هر معامله، چه سودآور و چه زیانده، زمانی را برای بررسی عملکرد خود اختصاص دهید. از اشتباهات گذشته یاد بگیرید و آنها را به درسهایی برای آینده تبدیل کنید.

فرض کنید شما معاملهای بر اساس یک اوردر بلاک باز میکنید، اما به دلیل عدم توجه به تایمفریمهای پایینتر، معامله در جهت خلاف حرکت کرده و ضرر میکنید. با یادگیری از این اشتباه و تحلیل بهتر تایمفریمها در معاملات بعدی، میتوانید از تکرار این اشتباه جلوگیری کنید.

این اشتباهات بخشی طبیعی از یادگیری هستند. اما نکته کلیدی این است که با تمرین و اصلاح مداوم، شما میتوانید به یک معاملهگر حرفهای تبدیل شوید و از آنها به نفع خود استفاده کنید.

مقایسه اسمارت مانی با سایر سبک های معاملاتی

شما بهعنوان معاملهگری که میخواهید روشهای مختلف را ارزیابی کنید، احتمالاً به دنبال پاسخی روشن برای این پرسش هستید: چرا باید اسمارت مانی را انتخاب کنم؟ یا چه تفاوتی میان اسمارت مانی و سایر روشها وجود دارد؟

در این بخش، بدون ورود به پیچیدگیهای فنی، با زبانی ساده به این سوالات پاسخ میدهیم تا بتوانید بهترین تصمیم را بگیرید.

تفاوت اسمارت مانی با سبک ict چیست؟

سبک ICT (Inner Circle Trader) و اسمارت مانی هر دو توسط “مایکل هادلستون” توسعه داده شدهاند، اما هر کدام رویکردی متفاوت برای تحلیل بازار دارند. شما در اسمارت مانی یاد میگیرید چگونه رد پای سرمایهگذاران بزرگ (مثل بانکها و مؤسسات مالی) را پیدا کنید، در حالی که ICT بیشتر روی استفاده از نقاط ورودی مبتنی بر ساختار بازار تمرکز دارد.

به بیان سادهتر، اسمارت مانی به شما کمک میکند تا تصمیمهای خود را با توجه به جریان نقدینگی هوشمند بگیرید، اما ICT برای معاملهگرانی مناسب است که بیشتر به دنبال الگوهای کلاسیک بازار هستند. اگر دوست دارید با رفتار واقعی بازار هماهنگ شوید، اسمارت مانی میتواند انتخاب بهتری باشد.

مطالعه این مطلب پیشنهاد میشود: آموزش جامع سبک ICT

تفاوت اسمارت مانی با سبک rtm چیست؟

RTM (Return to the Mean) به مفهوم بازگشت قیمت به میانگین توجه دارد. این سبک، بیشتر برای معاملهگرانی مناسب است که علاقه دارند تغییرات کوتاهمدت بازار را شکار کنند. اما شما در اسمارت مانی به جای دنبال کردن میانگینها، به نقاط کلیدیای توجه میکنید که توسط پولهای هوشمند ایجاد شدهاند، مانند اوردر بلاکها و زونهای نقدینگی.

اگر شما میخواهید به جای پیروی از حرکات کوتاهمدت، حرکات اساسی و بلندمدت بازار را تحلیل کنید، اسمارت مانی ابزاری قدرتمند در اختیار شما قرار میدهد.

مطالعه این مطلب پیشنهاد میشود: سیر تا پیاز سبک معاملاتی RTM

مزایای اسمارت مانی نسبت به سایر سبک ها چیست؟

وقتی صحبت از مقایسه سبکهای مختلف است، شما باید به مزایای بینظیر اسمارت مانی توجه کنید:

- پیشبینی دقیقتر بازار: این سبک به شما اجازه میدهد قبل از حرکتهای بزرگ بازار، مسیر را پیشبینی کنید.

- سازگاری با انواع بازارها: اسمارت مانی فقط برای فارکس یا ارز دیجیتال نیست؛ بلکه در سهام و حتی کالاها نیز بهخوبی کار میکند.

- یادگیری تلههای بازار: شما نه تنها یاد میگیرید که چگونه فرصتها را پیدا کنید، بلکه میفهمید چگونه از نقاطی که ممکن است دیگران را گمراه کند اجتناب کنید.

- استفاده از رفتار واقعی بازار: برخلاف بسیاری از روشها که مبتنی بر اندیکاتورها هستند، اسمارت مانی بر رفتار واقعی معاملهگران بزرگ تمرکز دارد.

شما با انتخاب اسمارت مانی نه تنها به تحلیلهای دقیقتر دست مییابید، بلکه میتوانید به روشی پایدارتر و حرفهایتر در بازار فعالیت کنید. حالا انتخاب با شماست: آیا میخواهید به جریان هوشمند بازار بپیوندید؟

سخن پایانی

شما حالا به نقطهای رسیدهاید که دیدگاهتان نسبت به معاملات کاملاً تغییر کرده است. اسمارت مانی تنها یک سبک معاملاتی نیست؛ بلکه راهی برای درک عمیقتر بازار و تصمیمگیریهای هوشمندانهتر است. شما با یادگیری این روش، نه تنها به دنبال کسب سود هستید، بلکه تبدیل به معاملهگری میشوید که میداند چگونه فرصتها را شناسایی کند و از تلههای بازار اجتناب کند.

اما این تازه شروع کار است! موفقیت در بازارهای مالی تنها با یادگیری ممکن نیست؛ بلکه نیاز به «تمرین مداوم، صبر و تعهد» دارد. اسمارت مانی به شما ابزار و نگرش لازم را داده است، اما این شما هستید که باید از این ابزارها به بهترین شکل استفاده کنید.

حالا از خودتان بپرسید: آیا آمادهاید وارد دنیای معاملهگری حرفهای شوید؟ اگر پاسخ شما مثبت است، زمان آن فرا رسیده که آموختههای خود را به عمل تبدیل کنید. با هر قدمی که برمیدارید، به یاد داشته باشید که هر معامله، فرصتی برای یادگیری و رشد است.

شما میتوانید! این مسیر برای کسانی است که به تواناییهای خود ایمان دارند و آمادهاند تا بازار را از زاویهای جدید ببینند. موفقیت شما نزدیکتر از چیزی است که تصور میکنید؛ کافی است اولین قدم را بردارید.

کتاب مهم برای یادگیری اصول اسمارت مانی PDF

یکی از منابع کلیدی برای درک بهتر اصول و استراتژیهای اسمارت مانی، کتاب “Trading in the Shadow of the Smart Money” نوشته گوین هولمز است. این کتاب شامل آموزشهای جامعی در مورد اصول پایهای و پیشرفته اسمارت مانی است که به شما کمک میکند تحلیلهای خود را با دقت بیشتری انجام دهید و به سودآوری پایدار در معاملات دست پیدا کنید.

این کتاب که در سال 2019 منتشر شده و حدود 192 صفحه دارد، به زبان انگلیسی نوشته شده است. اگرچه ممکن است نیاز باشد برای مطالعه آن به زبان انگلیسی مسلط باشید، اما محتوای آن ارزش یادگیری و وقت گذاشتن را دارد. این منبع برای افرادی که به دنبال درک عمیقتر از حرکات بازار و رفتار پول هوشمند هستند، یک انتخاب عالی محسوب میشود.

سوالات متداول

1. Smc مخفف چیست؟

SMC مخفف Smart Money Concept به معنی مفهوم پول هوشمند است. این روش به شما کمک میکند تا رفتار سرمایهگذاران بزرگ مانند بانکها و مؤسسات مالی را در بازار شناسایی کنید. اسمارت مانی به معاملهگران اجازه میدهد با استفاده از تحلیل جریان نقدینگی هوشمند، نقاط ورود و خروج قوی را پیدا کنند.

2. خالق اسمارت مانی کیست؟

اسمارت مانی توسط مایکل هادلستون (Michael Huddleston) معرفی و توسعه داده شده است. او همچنین خالق سبک معروف ICT است. هادلستون با تحلیل عمیق بازار و معرفی این روش، به معاملهگران کمک کرده است تا دیدگاه متفاوتی نسبت به حرکات بازار داشته باشند.

3. چرا سبک اسمارت مانی برای معاملهگری اهمیت دارد؟

اسمارت مانی به شما کمک میکند رفتار سرمایهگذاران بزرگ، مانند بانکها و موسسات مالی، را درک کنید و تصمیمات معاملاتی خود را بر اساس جریان نقدینگی هوشمند تنظیم کنید. با این سبک، شما میتوانید پیش از حرکتهای بزرگ بازار، نقاط ورود و خروج مناسب را شناسایی کرده و از فرصتهای ایجادشده بیشترین بهره را ببرید.

4. آیا برای استفاده از اسمارت مانی نیاز به دانش قبلی دارم؟

بله، برای استفاده مؤثر از اسمارت مانی باید با اصول تحلیل تکنیکال، روانشناسی بازار و مفاهیم پایه معاملات آشنا باشید. همچنین آشنایی با ابزارهایی مانند اوردر بلاکها، زونهای نقدینگی و اندیکاتورهای مرتبط میتواند تحلیلهای شما را دقیقتر کند. آموزش و تمرین، کلید موفقیت در استفاده از این سبک است.

5. آیا میتوان از اسمارت مانی در بازارهای مختلف استفاده کرد؟

بله، اسمارت مانی در بازارهای فارکس، سهام و ارزهای دیجیتال کاربرد دارد. اصول این سبک بر رفتار سرمایهگذاران بزرگ استوار است و میتوان آن را با شرایط و ویژگیهای هر بازار تطبیق داد. به همین دلیل، این روش به شما امکان میدهد در بازارهای مختلف با استراتژیهای مشابه موفق عمل کنید.