رمز تبدیل نوسانات بازار به فرصتهای سودآور در چیست؟ پاسخ در تسلط بر ابزاری نهفته است که مانند قطبنمایی در دریای معاملات عمل میکند: اندیکاتورRSI. ابزاری که با اندازهگیری قدرت روندها و شناسایی شرایط اشباع خرید یا فروش، تصمیمگیری را آگاهانه میسازد. این مطلب آموزشی از ویتاورس، مفاهیم پایه تا پیشرفته این شاخص را پوشش میدهد: از کاربرد سطوح ۳۰ و ۷۰ به عنوان نشانگرهای طلایی، تا تفسیر واگراییها و تنظیمات بهینه برای هماهنگی با استراتژیهای معاملاتی.

تحلیل تکنیکال در فارکس چیست؟ – یادگیری اصول و ابزارهای کلیدی

اندیکاتور RSI چیست؟

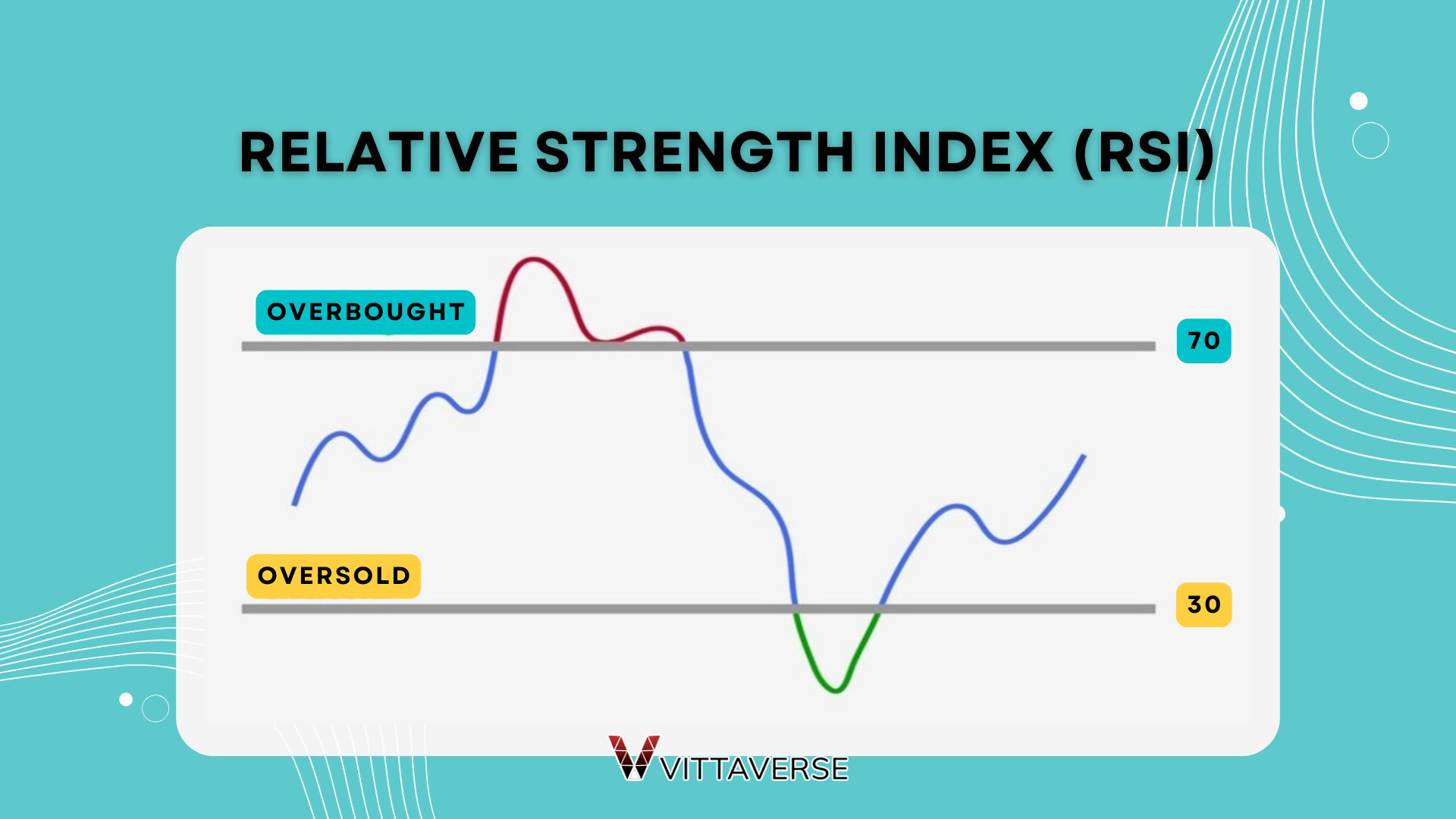

اندیکاتور RSI یا «شاخص قدرت نسبی» یکی از ابزارهای پرکاربرد در تحلیل تکنیکال است که به معاملهگران کمک میکند بفهمند یک دارایی در وضعیت خرید افراطی (Overbought) یا فروش افراطی (Oversold) قرار دارد یا نه. RSI عددی بین ۰ تا ۱۰۰ تولید میکند و اگر این عدد بالای ۷۰ باشد، نشان میدهد که قیمت بیش از حد بالا رفته و ممکن است اصلاح شود و اگر زیر ۳۰ باشد، یعنی قیمت بیش از حد کاهش یافته و احتمال برگشت وجود دارد. این اندیکاتور برای تشخیص زمان مناسب ورود یا خروج از معامله استفاده میشود.

مطالعه این مطلب پیشنهاد میشود:10 نکته برای معاملهگران مبتدی

اجزای RSI چیست؟

اندیکاتور RSI (Relative Strength Index) یکی از ابزارهای محبوب تحلیلگران تکنیکال است که به کمک آن میتوان قدرت و جهت حرکت قیمت را در بازار ارزیابی کرد. این اندیکاتور با استفاده از محاسبات ساده، اطلاعات مفیدی درباره شرایط اشباع خرید یا فروش ارائه میدهد. در جدول زیر اجزای اصلی RSI و توضیح هر یک آمده است:

| اجزا | توضیح مختصر |

| مقدار RSI | عددی بین 0 تا 100 که قدرت حرکت قیمت را نشان میدهد. |

| بازه زمانی (Period) | تعداد کندلهایی که برای محاسبه RSI استفاده میشود (معمولاً 14). |

| سطح 50 | سطح میانی که تعادل بین فشار خرید و فروش را نمایش میدهد. |

| سطح 70 | نشاندهنده ناحیه اشباع خرید؛ احتمال اصلاح قیمت در این سطح زیاد است. |

| سطح 30 | نشاندهنده ناحیه اشباع فروش؛ احتمال برگشت قیمت به سمت بالا وجود دارد. |

| فرمول محاسبه | بر پایه میانگین سودها و ضررهای اخیر برای سنجش قدرت نسبی بازار. |

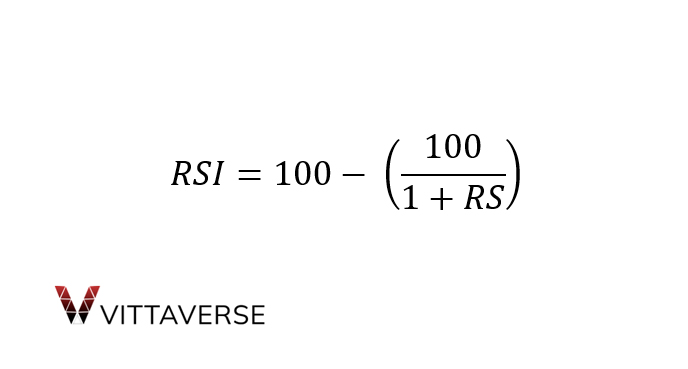

فرمول RSI چیست؟

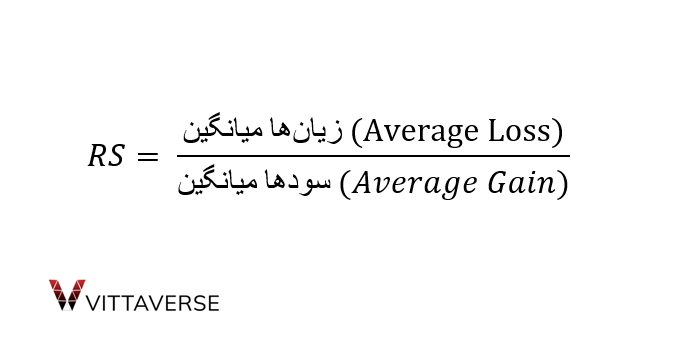

برای محاسبه RSI، ابتدا باید میانگین سودها و میانگین زیانها را طی یک دوره زمانی مشخص (معمولاً ۱۴ روز) محاسبه کنید. سپس RS را محاسبه کرده و آن را در فرمول اصلی قرار دهید. فرمول محاسبه RSI به شرح زیر است:

که در آن:

تنظیم rsi| اعداد طلایی آر اس آی

تنظیمات اندیکاتور RSI نقش مهمی در دقت تحلیلها و سیگنالدهی آن دارد؛ انتخاب بازه زمانی مناسب و تنظیم سطوح کلیدی میتواند متناسب با استراتژی معاملاتی، عملکرد این ابزار را بهینه کند. در جدول زیر تنظیمات اندیکاتور RSI بهصورت مفصل آورده شده:

| تنظیم | مقدار پیشنهادی | مناسب برای چه تریدری | توضیح کاربرد |

| بازه زمانی (Period) | 7 یا 9 | اسکالپرها و نوسانگیرهای کوتاهمدت | حساستر به تغییرات قیمت، مناسب برای ورود و خروج سریع |

| 14 (پیشفرض) | تریدرهای میانمدت و عمومی | تعادل خوبی بین سرعت و دقت، گزینهی استاندارد | |

| 21 یا 28 | تریدرهای بلندمدت یا سرمایهگذاران | فیلتر کردن نویز بازار و تمرکز روی روندهای قویتر | |

| سطح اشباع خرید | 70 | تمام تریدرها | نشان میدهد قیمت بیش از حد بالا رفته و ممکن است اصلاح شود |

| 80 | بازارهای پرنوسان و حرفهایتر | کاهش سیگنالهای اشتباه در بازارهای سریع و نوسانی | |

| سطح اشباع فروش | 30 | تمام تریدرها | نشان میدهد قیمت بیش از حد پایین آمده و احتمال برگشت هست |

| 20 | بازارهای پرنوسان و حرفهایتر | جلوگیری از سیگنال زودهنگام در شرایط هیجانی بازار | |

| نوع قیمت مبنا | Close (پیشفرض) | اکثر تریدرها | قیمت بستهشدن دقیقترین و رایجترین گزینه برای RSI |

| High / Low / Open | تریدرهای خاص یا استراتژیهای شخصیسازیشده | بسته به استراتژی میتواند نتایج متفاوتی ایجاد کند |

این تنظیمات قابل تغییر در پلتفرمهایی مثل MetaTrader یا TradingView هستند و بسته به سبک معاملاتی میتوان بهترین ترکیب را انتخاب کرد.

اندیکاتور RSI در تریدینگ ویو

برای تنظیم اندیکاتور RSI در پلتفرم TradingView، ابتدا روی گزینه «Indicators» در بالای صفحه کلیک کنید و عبارت “RSI” را جستوجو کرده و آن را انتخاب کنید. پس از اضافه شدن به نمودار، با کلیک روی چرخدنده کنار نام RSI (در گوشه بالا یا در قسمت پایین نمودار)، پنجره تنظیمات باز میشود. در بخش «Input» میتوانید بازه زمانی (Period) را تغییر دهید، مثلاً از 14 به 7 یا 21. در قسمت «Style» هم میتوانید رنگ خط RSI و سطوح 30 و 70 را ویرایش یا سطحهای جدید مثل 20 و 80 اضافه کنید. در پایان روی «OK» کلیک کنید تا تنظیمات ذخیره شود.

مطالعه این مطلب پیشنهاد میشود: بازار خرسی و گاوی در فارکس چیست؟

تنظیمات اندیکاتور RSI در متاتریدر

برای تنظیم اندیکاتور RSI در متاتریدر (MetaTrader)، ابتدا از منوی بالا روی “Insert” کلیک کرده و به مسیر Indicators > Oscillators > Relative Strength Index بروید. پس از انتخاب RSI، پنجره تنظیمات باز میشود. در بخش “Parameters” میتوانید بازه زمانی (Period) را تغییر دهید، مثلاً آن را روی 14، 7 یا 21 تنظیم کنید. در بخش “Levels” با کلیک روی Add میتوانید سطوح 30 و 70 یا سطوح دلخواه مثل 20 و 80 را اضافه یا ویرایش کنید. همچنین در بخش “Colors” امکان تغییر رنگ خط RSI و سبک نمایش وجود دارد. در پایان با زدن OK اندیکاتور با تنظیمات جدید روی نمودار اعمال میشود.

نحوه استفاده از rsi و سیگنال های RSI

شاخص قدرت نسبی (RSI) یکی از ابزارهای تحلیل تکنیکال است که برای اندازهگیری سرعت و تغییرات حرکات قیمتی استفاده میشود. در زیر به تفصیل نحوه استفاده از RSI و سیگنالهای آن را توضیح میدهم.

منطقه اشباع خرید و فروش

منطقه اشباع خرید زمانی ایجاد میشود که مقدار RSI بالای 70 قرار گیرد و نشاندهنده این است که دارایی احتمالاً بیش از حد خریداری شده و ممکن است به زودی یک اصلاح قیمتی رخ دهد، که در این حالت افزایش تقاضا و قیمت ممکن است به حدی برسد که فروشندگان به بازار وارد شوند و قیمت را کاهش دهند. اما، منطقه اشباع فروش زمانی است که مقدار RSI پایینتر از 30 باشد که نشاندهنده این است که دارایی احتمالاً بیش از حد فروخته شده و ممکن است به زودی یک بازگشت قیمتی رخ دهد، زیرا خریداران ممکن است به دنبال خرید در قیمتهای پایینتر باشند.

واگرایی معمولی

واگرایی مخفی

خط 50 درصد

خط 50 درصد در RSI به عنوان یک مرز مهم در تحلیل روند بازار عمل میکند. این خط به معاملهگران کمک میکند تا وضعیت کلی بازار را بهتر درک کنند. زمانی که RSI بالای 50 قرار دارد، این نشاندهنده این است که فشار خرید در بازار بیشتر از فشار فروش است و به طور کلی روند صعودی محسوب میشود. در مقابل، زمانی که RSI زیر 50 باشد، این نشاندهنده غلبه فشار فروش بر خرید است و به عنوان یک سیگنال نزولی تلقی میشود. این خط میتواند به عنوان یک ابزار مفید برای شناسایی نقاط ورود و خروج در معاملات استفاده شود.

شکست خط روند

شکست خط روند در RSI به معنای عبور قیمت از یک خط روند مشخص است که بر روی نمودار RSI ترسیم شده است. این شکست میتواند به عنوان یک نشانه قوی از تغییر در روند بازار تلقی شود. به عنوان مثال، اگر یک خط روند صعودی در RSI شکسته شود، این میتواند نشاندهنده این باشد که روند صعودی به پایان رسیده و ممکن است یک روند نزولی آغاز شود. معاملهگران به این شکستها توجه میکنند تا تصمیمات معاملاتی خود را بر اساس تغییرات احتمالی روند اتخاذ کنند.

شکست خط سیگنال

شکست خط سیگنال زمانی رخ میدهد که RSI از یک سطح کلیدی حمایت یا مقاومت عبور کند. این شکست میتواند به عنوان یک سیگنال برای ادامه روند فعلی در نظر گرفته شود. برای مثال، اگر RSI از یک سطح مقاومت عبور کند، این میتواند نشاندهنده ادامه روند صعودی باشد و به معاملهگران سیگنالی برای خرید بدهد. برعکس، اگر RSI از یک سطح حمایت پایینتر برود، این میتواند نشانهای از ادامه روند نزولی باشد و به معاملهگران سیگنالی برای فروش ارائه دهد.

استفاده از RSI به تنهایی کافی نیست و باید با استفاده از دیگر ابزارهای تحلیل تکنیکال و بنیادی ترکیب شود تا تحلیل دقیقتری ارائه گردد.

سخن پایانی

اندیکاتور RSI ابزاری قدرتمند در تحلیل تکنیکال است که میتواند به معاملهگران در شناسایی نقاط ورود و خروج مناسب یاری رساند. این شاخص با ارائه اطلاعاتی درباره شرایط اشباع خرید و فروش، واگراییها، و تغییرات روند، دیدگاهی جامع از وضعیت بازار را فراهم میآورد. معاملهگران میتوانند با استفاده از سیگنالهای متنوع RSI، از جمله عبور از خط میانی و تحلیل واگراییها، تصمیمات معاملاتی خود را بهبود بخشند. با این حال، باید توجه داشت که استفاده از RSI به تنهایی کافی نیست و ترکیب آن با سایر ابزارهای تحلیلی میتواند به نتایج دقیقتری منجر شود. درک صحیح و کاربرد مناسب RSI میتواند به افزایش احتمال موفقیت در معاملات و مدیریت بهتر ریسک کمک کند.

سوالات متداول اندیکاتور ار اس ای

اگر پرسش مورد نظر خود را در میان سوالات متداول زیر پیدا ننمودهاید، لطفاً در بخش نظرگذاری در انتهای این مطلب آن را ثبت نمایید تا تیم کارشناسان ویتاورس بهزودی به آن پاسخ دهند.

اندیکاتور آر اس آی چیست؟

اندیکاتور قدرت نسبی (Relative Strength Index) یا RSI یکی از ابزارهای تحلیل تکنیکال است که به منظور اندازهگیری قدرت و مومنتوم روند بازار استفاده میشود. RSI به صورت یک خط متحرک در محدوده 0 تا 100 نمایش داده میشود و از طریق مقایسه بین میانگین افزایشها و کاهشهای قیمت در یک دوره زمانی خاص (معمولاً 14 روز) محاسبه میشود. این اندیکاتور به معاملهگران کمک میکند تا نقاط خرید و فروش با شناسایی شرایط اشباع خرید (Overbought) و اشباع فروش (Oversold) را تعیین کنند. به طور معمول، وقتی مقدار RSI بالای 70 باشد نشاندهنده اشباع خرید و وقتی زیر 30 باشد نشاندهنده اشباع فروش است.

نکات طلایی RSI

نکات طلای RSI شامل شناسایی سطوح اشباع خرید و فروش (بالای 70 برای اشباع خرید و زیر 30 برای اشباع فروش) که میتواند سیگنالهای ورود و خروج را ارائه دهد، استفاده از دوره استاندارد 14 روزه برای محاسبه RSI، و توجه به واگراییها (مثبت و منفی) که میتواند نشانه تغییر روند باشد، است. همچنین، عبور RSI از خط 50 میتواند نشاندهنده تغییر روند باشد و بهتر است RSI با دیگر اندیکاتورها ترکیب شود تا تحلیل دقیقتری ارائه دهد.

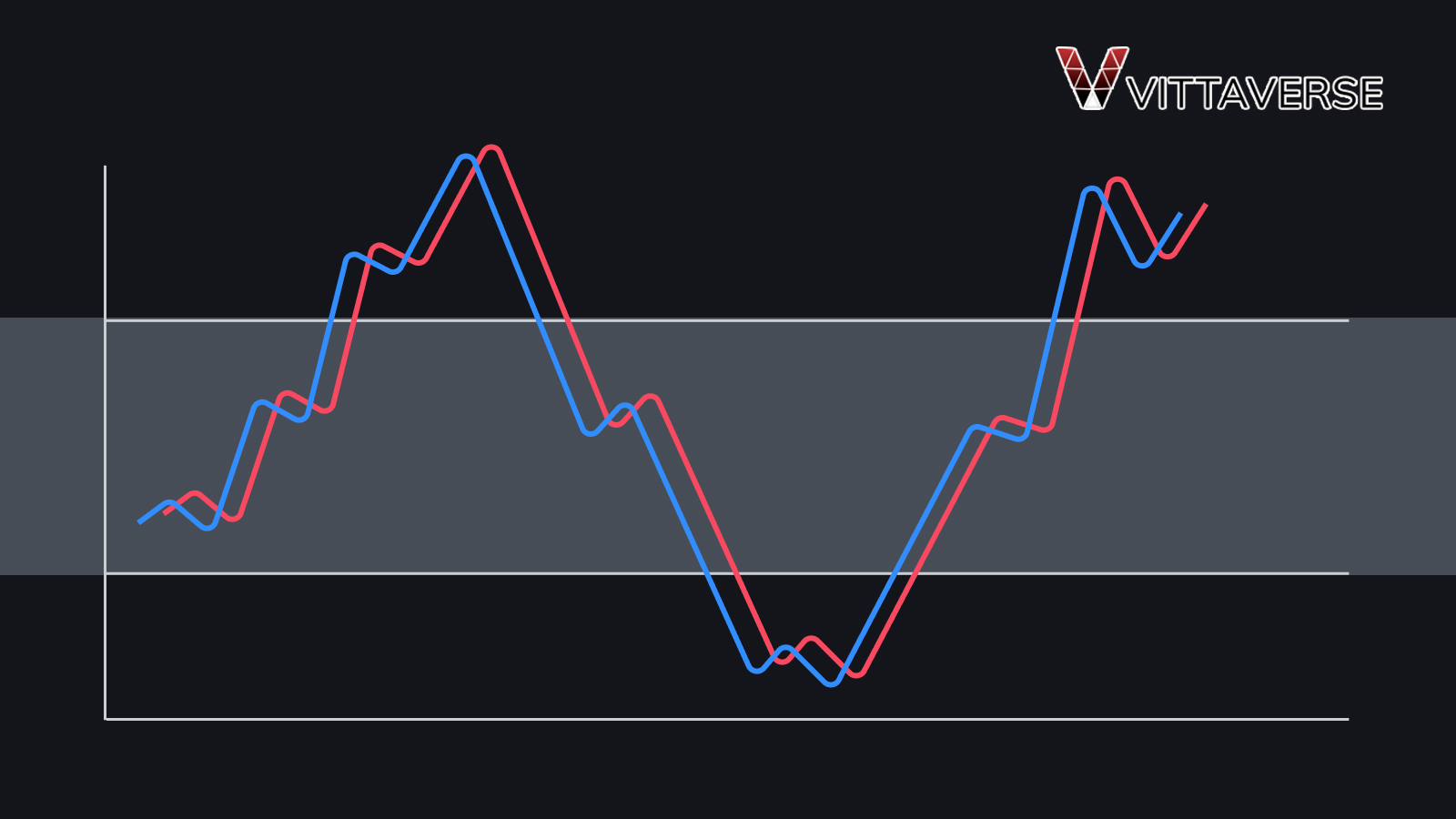

واگرایی RSI چیست؟ انواع واگرایی rsi کدامند؟

واگرایی در RSI (شاخص قدرت نسبی) به معنای عدم همراستایی بین حرکت قیمت یک دارایی و حرکت اندیکاتور RSI است و به دو دسته اصلی تقسیم میشود: واگرایی معمولی و واگرایی مخفی. هر کدام از این دستهها به دو نوع مثبت و منفی تقسیم میشوند. واگرایی مثبت معمولی زمانی رخ میدهد که قیمت در حال کاهش است و کفهای پایینتری ایجاد میکند، در حالی که RSI کفهای بالاتری را نشان میدهد، و واگرایی منفی معمولی زمانی است که قیمت در حال افزایش است و سقفهای بالاتری ایجاد میکند، اما RSI سقفهای پایینتری را نشان میدهد. واگرایی مخفی مثبت در روند صعودی و واگرایی مخفی منفی در روند نزولی اتفاق میافتد و به معاملهگران کمک میکند تا تغییرات احتمالی در روند قیمت را شناسایی کنند.

واگرایی مثبت RSI چیست؟

واگرایی مثبت RSI (Positive Divergence) زمانی رخ میدهد که قیمت یک دارایی به کفهای پایینتر میرسد در حالی که RSI کفهای بالاتری را ثبت میکند. این وضعیت نشاندهنده ضعف در روند نزولی و احتمال تغییر روند به سمت صعودی است. به عبارت دیگر، واگرایی مثبت نشان میدهد که اگرچه قیمتها در حال کاهش هستند، اما قدرت فروشندگان کاهش یافته و ممکن است خریداران وارد بازار شوند. این نوع واگرایی به عنوان یک سیگنال خرید تلقی میشود و میتواند به معاملهگران کمک کند تا نقاط بازگشتی بازار را شناسایی کنند.

چند سیگنال از آر اس آی می توان دریافت کرد؟

- همانطور که گفته شد، مقادیر بالای 70 نشاندهنده اشباع خرید و مقادیر زیر 30 نشاندهنده اشباع فروش هستند. این سیگنالها به معاملهگران کمک میکنند تا نقاط احتمالی بازگشت روند را شناسایی کنند.

- واگرایی مثبت و منفی بین قیمت و RSI میتواند نشاندهنده تغییرات احتمالی در روند بازار باشد. واگرایی مثبت نشاندهنده ضعف در روند نزولی و واگرایی منفی نشاندهنده ضعف در روند صعودی است.

- عبور RSI از خط 50 به سمت بالا میتواند سیگنال خرید و عبور از این خط به سمت پایین میتواند سیگنال فروش باشد. این عبور نشاندهنده تغییر در مومنتوم بازار است.

این سیگنالها به معاملهگران کمک میکنند تا تصمیمات بهتری در مورد زمان ورود و خروج از بازار بگیرند و از تغییرات روند بازار بهره ببرند.

اندیکاتور آر اس آی در تحلیل بازار بورس هم کاربرد دارد؟

بله، اندیکاتور RSI در تحلیل بازار بورس نیز کاربرد فراوانی دارد. این ابزار به معاملهگران کمک میکند تا نقاطی را شناسایی کنند که بازار در حالت اشباع خرید یا فروش قرار دارد و احتمال تغییر روند وجود دارد. در بازار بورس، RSI میتواند برای شناسایی فرصتهای خرید در زمانهایی که سهمها به شدت فروخته شدهاند (اشباع فروش) و فرصتهای فروش در زمانهایی که سهمها به شدت خریداری شدهاند (اشباع خرید) مفید باشد. همچنین، واگراییهای RSI میتوانند سیگنالهای قویای برای تغییرات احتمالی روند بازار ارائه دهند که این امر به معاملهگران بورس کمک میکند تا تصمیمات بهتری بگیرند.

استراتژی اندیکاتور واگرایی rsi چیست؟

استراتژی واگرایی در اندیکاتور RSI برای شناسایی نقاط احتمالی بازگشت روند بازار استفاده میشود. این استراتژی بر اساس مشاهده اختلاف بین حرکت قیمت و حرکت RSI عمل میکند. دو نوع اصلی واگرایی وجود دارد: واگرایی مثبت و واگرایی منفی. واگرایی مثبت زمانی رخ میدهد که قیمت به کفهای پایینتر میرسد اما RSI کفهای بالاتری را ثبت میکند، که این میتواند نشانهای از ضعف در روند نزولی و احتمال بازگشت قیمت به سمت بالا باشد. واگرایی منفی زمانی رخ میدهد که قیمت به سقفهای بالاتری میرسد اما RSI سقفهای پایینتری را نشان میدهد، که این میتواند نشانهای از ضعف در روند صعودی و احتمال برگشت قیمت به سمت پایین باشد. معاملهگران از این سیگنالها برای شناسایی نقاط ورود و خروج به بازار استفاده میکنند.

منطقه ی اشباع در آر اس آی نشان دهندهی چیست؟

منطقهی اشباع در RSI دو مفهوم اصلی دارد: اشباع خرید و اشباع فروش. وقتی مقدار RSI بالای 70 قرار میگیرد، بازار در حالت اشباع خرید قرار دارد. این نشاندهنده این است که قیمت دارایی ممکن است بیش از حد افزایش یافته و احتمال اصلاح یا بازگشت قیمت وجود دارد. برعکس، وقتی مقدار RSI زیر 30 است، بازار در حالت اشباع فروش قرار دارد. این نشاندهنده این است که قیمت دارایی ممکن است بیش از حد کاهش یافته و احتمال بازگشت یا افزایش قیمت وجود دارد. این مناطق به معاملهگران کمک میکنند تا نقاط احتمالی بازگشت در روند بازار را شناسایی کنند و تصمیمات مناسب برای خرید یا فروش بگیرند.

Rsi50 سیگنال خرید است یا فروش؟

RSI50 به طور مشخص سیگنال خرید یا فروش نیست، بلکه نشاندهنده یک نقطه میانی است. زمانی که RSI از خط 50 به سمت بالا عبور میکند، این میتواند به عنوان یک سیگنال خرید تلقی شود زیرا نشاندهنده افزایش مومنتوم صعودی است. برعکس، وقتی RSI از خط 50 به سمت پایین عبور میکند، این میتواند به عنوان یک سیگنال فروش تلقی شود زیرا نشاندهنده افزایش مومنتوم نزولی است. به طور کلی، خط 50 در RSI به عنوان یک مرز بین روندهای صعودی و نزولی در نظر گرفته میشود و عبور از آن میتواند به عنوان تأییدیهای برای تغییر در جهت روند بازار باشد.

Rsi 100 نشانه چیست؟

RSI 100 به این معنی است که قیمت سهام در تمام 14 روز معاملاتی افزایش یافته است. در تحلیل تکنیکال، RSI بالای 70 به عنوان منطقه اشباع خرید در نظر گرفته می شود در حالی که RSI کمتر از 30 به عنوان منطقه اشباع فروش در نظر گرفته می شود.